- Startseite

- »

- Recht und Eigentum

- »

- Hausratversicherung

- »

- Blitzeinschlag

Blitzeinschlag im Haus – Wann zahlt die Hausratversicherung?

Erfahren Sie, was bei Blitz- und Überspannungsschäden versichert ist, welche Geräte betroffen sind und wie Sie richtig vorgehen

Ein kurzer Moment – großer Schaden: Wer zahlt bei Blitzeinschlag wirklich?

Blitze gehören zu den Naturgewalten, die Haus und Hausrat schwer beschädigen können – oft innerhalb von Sekunden. Der Schaden reicht von zerstörten Elektrogeräten bis zu Bränden oder Dachschäden. Viele stellen sich die Frage: Greift meine Versicherung bei Blitzschlag? Und was ist mit Überspannungsschäden? Die Antworten darauf sind nicht immer einfach – denn nicht jede Police leistet automatisch in jedem Fall. In diesem Beitrag erfahren Sie, wie Sie Ihr Eigentum zuverlässig absichern, welche Versicherung wann zahlt und wie Sie sich mit Blitzschutzsystemen zusätzlich schützen können.

Das Wichtigste auf einem Blick

Über 700 zufriedene Kunden vertrauen uns

114 Bewertungen | 5,0 Sterne

328 Bewertungen | 4,9 Sterne

334 Bewertungen | 5,0 Sterne

Wer zahlt was – und wann? Diese Versicherungen greifen bei Blitzschäden

Welche Versicherung zahlt bei Blitzschäden?

Nicht jeder Schaden durch einen Blitzschlag ist automatisch versichert – und nicht jede Versicherung ist für denselben Bereich zuständig. Umso wichtiger ist es, die Unterschiede zwischen Hausrat‑, Wohngebäude- und Gegenstandsversicherung zu kennen. Denn nur wer die richtige Police hat, bekommt im Ernstfall auch den Schaden vollständig ersetzt.

Die Hausratversicherung übernimmt Schäden an beweglichem Eigentum im Haushalt – dazu zählen Möbel, Elektrogeräte, Kleidung oder Kücheninventar. Bei einem direkten Blitzeinschlag, der etwa einen Brand im Wohnzimmer auslöst, sind diese Gegenstände versichert.

Achtung bei Überspannungsschäden:

Schäden durch indirekten Blitzeinschlag, etwa wenn der Blitz in eine nahe Stromleitung einschlägt und Spannungsspitzen Geräte zerstören, sind nicht automatisch versichert. Hier ist ein Zusatzbaustein für Überspannung erforderlich.

Typische Leistungen:

Zerstörte Haushaltsgeräte (z. B. Fernseher, PC, WLAN-Router)

Mobiliar durch Brand oder Schwelung beschädigt

Rauch- und Rußschäden nach Blitzinduzierter Entzündung

Diese Police deckt Schäden an der Gebäudesubstanz ab. Dazu zählen Schäden am Dach, Mauerwerk, Schornstein oder eingebauten Installationen wie Heizungsanlagen. Auch Folgekosten wie Aufräumarbeiten oder Sicherungsmaßnahmen sind oft enthalten.

Ein direkter Blitzeinschlag kann beispielsweise Dachziegel zerstören oder Feuer auslösen – in diesen Fällen greift die Wohngebäudeversicherung.

Nicht versichert: Bewegliche Gegenstände wie Möbel oder Technik – dafür ist die Hausratversicherung zuständig.

Typische Leistungen:

Blitzeinschlag in den Dachstuhl mit Brandschäden

Zerstörung von Dachdurchführungen, Antennen oder Schornsteinen

Kosten für Feuerwehreinsatz oder Gebäudesicherung

Für besonders wertvolle Einzelobjekte, die auch außerhalb des Hauses genutzt werden – wie E‑Bikes, Kameras, Drohnen oder Notebooks – reicht der klassische Hausratschutz oft nicht aus. Hier empfiehlt sich eine spezielle Gegenstandsversicherung.

Diese deckt Schäden auch unterwegs ab, etwa wenn ein Gerät durch eine blitzbedingte Überspannung beim Laden über eine Powerbank beschädigt wird. Ebenso greift sie bei Verlust, Diebstahl oder Bedienungsfehlern.

Typische Leistungen:

Überspannungsschäden am E‑Bike-Akku

Zerstörte Kamera durch Spannungsspitze beim Aufladen

Reparatur oder Ersatz bei versicherten Elektronikgeräten

Blitzschutzsysteme & Überspannungsschutz – so beugen Sie Schäden effektiv vor

Prävention: So schützen Sie Ihr Zuhause

Ein starker Blitz braucht nur einen Bruchteil einer Sekunde, um massive Schäden anzurichten. Doch viele Schäden lassen sich durch geeignete Schutzmaßnahmen verhindern oder zumindest deutlich abmildern. Wer vorsorgt, schützt nicht nur seine Immobilie und den Hausrat, sondern verbessert im Ernstfall auch die Regulierung durch die Versicherung. Welche Systeme es gibt und worauf Sie achten sollten, erfahren Sie hier.

Äußerer Blitzschutz – Schutz für das Gebäude:

Ein äußerer Blitzschutz, bestehend aus Fangeinrichtungen (z. B. Blitzableiter), Ableitungen und Erdung, leitet den Blitzstrom kontrolliert in die Erde. Besonders bei freistehenden Häusern, Altbauten oder Gebäuden in exponierter Lage ist diese Maßnahme empfehlenswert.

Zwar ist ein Blitzschutzsystem gesetzlich nicht für alle Gebäude vorgeschrieben – doch die Installation durch einen Fachbetrieb wird dringend empfohlen. Die Kosten für ein komplettes System liegen je nach Hausgröße bei rund 3.000 bis 7.000 Euro.

Innerer Blitz- und Überspannungsschutz – Schutz für Ihre Geräte:

Der innere Blitzschutz umfasst Maßnahmen wie Überspannungsschutz-Steckdosen, Leitungsschutzmodule oder zentrale Schutzgeräte im Sicherungskasten. Sie sorgen dafür, dass durch einen nahen Blitzeinschlag verursachte Spannungsspitzen nicht ins Hausnetz eindringen – und schützen so Fernseher, PCs, WLAN-Router oder Steuerungstechnik vor Totalschäden.

Regelmäßige Wartung nicht vergessen:

Ein einmal installiertes System schützt nur dann zuverlässig, wenn es auch regelmäßig geprüft wird. Fachfirmen empfehlen eine Sichtprüfung jährlich und eine technische Kontrolle alle 3–5 Jahre, insbesondere nach einem starken Gewitter oder Umbauten am Stromnetz.

Weitere Tipps zur Prävention:

Ziehen Sie bei angekündigtem Gewitter Netzstecker Ihrer Geräte.

Nutzen Sie Kombigeräte aus Überspannungsschutz und Mehrfachsteckdose.

Sichern Sie Außensteckdosen, Photovoltaik-Anlagen oder Wärmepumpen besonders gut ab.

Fazit: Der richtige Schutz beginnt mit Planung – und zahlt sich aus. Schäden, die gar nicht erst entstehen, müssen auch nicht reguliert werden.

Schnell, korrekt und vollständig – so handeln Sie richtig nach einem Blitzschlag

Was tun im Schadensfall?

Ein Blitzschlag kann in wenigen Sekunden Geräte zerstören, Brände auslösen oder Gebäudeteile beschädigen. Umso wichtiger ist es, im Ernstfall strukturiert und überlegt vorzugehen. Denn richtiges Handeln entscheidet nicht nur über Ihre Sicherheit, sondern auch über die spätere Erstattung durch Ihre Versicherung. Was Sie tun sollten – Schritt für Schritt erklärt.

1. Sicherheit geht vor

Vergewissern Sie sich zunächst, dass keine akuten Gefahren bestehen – etwa durch Schwelbrände, beschädigte Leitungen oder Rauchentwicklung. Ist das der Fall, verlassen Sie das Haus sofort und alarmieren Sie die Feuerwehr.

2. Stromversorgung trennen

Ziehen Sie die Stecker aller elektronischen Geräte und schalten Sie – wenn gefahrlos möglich – die Sicherungen aus. So vermeiden Sie Folgeschäden durch nachgelagerte Spannungsspitzen.

3. Schäden dokumentieren

Fotografieren Sie alle betroffenen Stellen, Geräte und Schäden möglichst zeitnah und detailliert. Achten Sie dabei auf Übersichtsbilder und Nahaufnahmen – auch Seriennummern und Marken sind hilfreich für die spätere Regulierung.

4. Versicherung informieren

Melden Sie den Schaden umgehend bei Ihrem Versicherer – schriftlich oder telefonisch, idealerweise mit erster Dokumentation. Notieren Sie sich Namen, Uhrzeit und Gesprächsverlauf, falls Rückfragen entstehen.

5. Gutachter und Handwerker

Bei umfangreichen Schäden beauftragt die Versicherung in der Regel einen Sachverständigen. Alternativ können Sie selbst einen unabhängigen Gutachter hinzuziehen. Lassen Sie Reparaturen nur nach Rücksprache durchführen – und bewahren Sie alle Rechnungen auf.

6. Keine Spuren verwischen

Vermeiden Sie es, Schäden eigenständig zu beseitigen oder Geräte zu entsorgen, bevor die Versicherung sie besichtigt hat. Auch das kann zur Ablehnung der Kostenübernahme führen.

Unser Tipp: Eine strukturierte Dokumentation und transparente Kommunikation mit dem Versicherer erhöht Ihre Chancen auf eine zügige und vollständige Regulierung – gerade bei Blitz- und Überspannungsschäden, die oft schwer nachzuweisen sind.

Mehr wissen, besser geschützt – diese Themen helfen Ihnen weiter

H2

Diese Versicherungen passen zu Ihrem Blitzschutz

Ein optimaler Schutz gegen Blitz- und Überspannungsschäden besteht nicht nur aus Technik – sondern auch aus der richtigen Kombination von Versicherungen. Hier finden Sie die passenden Themen, die den Schutz Ihrer Immobilie, Ihres Hausrats und Ihrer wertvollen Geräte sinnvoll ergänzen.

Hausratversicherung

Ob Überspannung, Brand oder beschädigte Geräte – mit einer Hausratversicherung sichern Sie Ihr bewegliches Eigentum zuverlässig ab. Erfahren Sie, was wirklich versichert ist, worauf Sie achten sollten und welche Zusatzbausteine bei Blitzschäden wichtig sind.

Wohngebäudeversicherung

Blitzschäden an Dach, Mauerwerk oder Installationen sind oft teuer. Eine passende Wohngebäudeversicherung schützt Sie vor den finanziellen Folgen und sichert Ihr Haus gegen direkte Schäden ab – inklusive Aufräumarbeiten und Nebenkosten.

Gegenstandsversicherung

Ihr E‑Bike, Laptop oder die hochwertige Kamera sind auch unterwegs nicht vor Spannungsschäden sicher. Mit der richtigen Gegenstandsversicherung schützen Sie Ihre Technik gezielt – ob durch Blitzeinwirkung, Bedienfehler oder Verlust.

Ohne Beleg keine Leistung – so überzeugen Sie Ihre Versicherung im Schadensfall

Blitzschäden nachweisen: So gelingt der Beleg gegenüber der Versicherung

Ein zerstörter Fernseher, ein kaputter Router oder Schäden an der Elektroinstallation – so eindeutig Blitzschäden auf den ersten Blick erscheinen, so kritisch wird es oft beim Nachweis gegenüber der Versicherung. Denn ohne plausiblen Beleg lehnt der Versicherer eine Regulierung möglicherweise ab. Umso wichtiger ist es, Blitz- oder Überspannungsschäden korrekt zu dokumentieren und technische Nachweise vorzubereiten.

Ein Blitzschaden lässt sich nicht immer sofort eindeutig erkennen – umso wichtiger ist es, alle relevanten Informationen sauber zu dokumentieren. Nur mit einer vollständigen und plausiblen Nachweiskette wird der Versicherer bereit sein, den Schaden anzuerkennen und zügig zu regulieren. Beginnen Sie damit, den Schaden unmittelbar nach dem Ereignis fotografisch festzuhalten. Übersichtsbilder und Nahaufnahmen von beschädigten Geräten, sichtbaren Brandspuren, Seriennummern oder Verfärbungen liefern wichtige Belege. Ergänzend dazu sollten Sie Datum, Uhrzeit und Wetterlage festhalten – etwa ob es einen nachgewiesenen Blitzeinschlag in der Region gab. Solche Daten lassen sich über den Deutschen Wetterdienst oder Portale wie blitzortung.org belegen und können als Screenshot beigefügt werden.

Ebenso wichtig sind Kaufbelege, Seriennummern und Rechnungen für die betroffenen Geräte. Sie helfen nicht nur, Besitz und Zeitwert nachzuweisen, sondern verhindern auch Rückfragen zur Plausibilität. Viele Versicherer verlangen bei technischen Defekten zusätzlich ein Gutachten eines Elektrofachbetriebs oder autorisierten Servicedienstes. Dieses sollte möglichst konkret ausführen, ob der Schaden auf eine Überspannung oder Blitzfolge zurückzuführen ist. Sofern die Versicherung ein solches Gutachten selbst beauftragt, kann bei Zweifeln ein unabhängiges Gegengutachten hilfreich sein.

Vermeiden Sie es, beschädigte Geräte voreilig zu entsorgen oder selbst zu reparieren. Auch provisorische Eingriffe ohne Rücksprache können dazu führen, dass der Versicherer die Leistung verweigert. Eine gut vorbereitete, sachlich dokumentierte Schadenmeldung hingegen verbessert Ihre Chancen auf eine vollständige Erstattung deutlich – gerade bei indirekten Blitzwirkungen, die ohne Nachweis oft nicht anerkannt werden.

Wenn die Versicherung nicht zahlt – diese Optionen haben Sie

Was tun, wenn die Versicherung den Blitzschaden ablehnt?

Trotz korrekter Versicherung und nachvollziehbarer Schadenmeldung kann es vorkommen, dass der Versicherer die Leistung verweigert. Die Begründungen sind oft ähnlich: mangelnde Nachweise, angeblich nicht versicherte Schadenursache oder fehlerhafte Angaben im Antrag.

Für viele Betroffene ist die Ablehnung ein Schock – vor allem, wenn teure Geräte betroffen oder Gebäudeschäden entstanden sind. Doch es gibt klare Wege, wie Sie auf eine solche Situation reagieren können.

Zunächst gilt: Lassen Sie sich eine Ablehnung immer schriftlich und mit nachvollziehbarer Begründung geben. Prüfen Sie anschließend Punkt für Punkt, worauf sich der Versicherer stützt. Oft lohnt es sich, ein zweites, unabhängiges Gutachten einzuholen – etwa über einen zertifizierten Elektrofachbetrieb oder öffentlich bestellten Sachverständigen. Dieser kann die Schadenursache objektiv beurteilen und gegebenenfalls einen Zusammenhang mit dem Blitzereignis bestätigen.

Bleibt der Versicherer dennoch bei seiner Haltung, können Sie sich an den Versicherungsombudsmann wenden. Dieses kostenfreie Schlichtungsverfahren steht Privatkunden offen und bietet in vielen Fällen eine schnelle außergerichtliche Lösung – besonders bei Streitwerten bis 10.000 Euro. Der Ombudsmann prüft neutral und vermittelt zwischen Ihnen und dem Versicherer.

Wenn auch das nicht zum Erfolg führt, bleibt der Gang zum Anwalt. Spezialisierte Fachanwälte für Versicherungsrecht können den Schriftverkehr übernehmen, rechtlich fundiert argumentieren und – wenn nötig – Klage einreichen. Bei entsprechender Deckung übernimmt eine bestehende Rechtsschutzversicherung die Anwalts- und Gerichtskosten.

Unser Fazit: Eine Ablehnung ist noch kein Endpunkt. Wer seine Rechte kennt, professionell dokumentiert und bei Bedarf rechtlich unterstützt wird, hat gute Chancen, doch noch zu seinem Anspruch zu kommen – gerade bei Blitzschäden, bei denen Nachweis und Technik komplex ineinandergreifen.

Weitere Risiken kennen – und gezielt absichern

Diese Themen sollten Sie im Zusammenhang mit Blitzschäden ebenfalls prüfen

Ein Blitzeinschlag ist nur eine von vielen Gefahren, die Ihr Zuhause bedrohen können. Neben der Absicherung gegen direkte und indirekte Blitzschäden lohnt es sich, auch angrenzende Risiken zu berücksichtigen – von Einbruch über Sturm bis zu Wasserschäden. In den folgenden Themenbereichen erfahren Sie, wie Sie Ihr Eigentum ganzheitlich schützen.

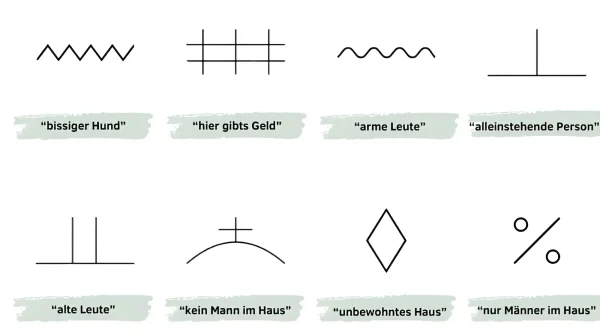

Gaunerzinken

Obwohl es wie ein Relikt aus alten Zeiten klingt – Gaunerzinken werden noch immer genutzt, um potenzielle Ziele auszuspähen. Wer sie erkennt, kann Einbrüche verhindern und gezielt vorbeugen.

Phishing Mails

Nicht jeder Schaden entsteht physisch: Phishing-Mails zielen auf Ihre digitalen Werte ab. Wie Sie betrügerische Nachrichten erkennen und sich vor digitalen Verlusten schützen, erfahren Sie in unserem Online-Ratgeber.

Zusammenfassung

Ein Blitzschlag kann Ihr Zuhause schwer beschädigen – technisch, baulich und finanziell. Wer sich rechtzeitig mit der richtigen Kombination aus Hausrat‑, Wohngebäude- und ggf. Gegenstandsversicherung absichert, schützt sich zuverlässig vor hohen Kosten. Überspannungsschäden sollten durch Zusatzbausteine mitversichert sein. Zusätzlich helfen Blitzschutzsysteme und dokumentierte Nachweise, um die Leistung im Ernstfall zu sichern. Und wenn die Versicherung nicht zahlt, gibt es Wege zur Durchsetzung des Anspruchs – vom Gutachter bis zur rechtlichen Unterstützung.

häufige Fragen

Was zahlt die Versicherung bei einem Blitzeinschlag?

Die Wohngebäudeversicherung übernimmt Schäden an Dach, Mauerwerk oder Elektroinstallationen, die direkt durch den Blitz verursacht wurden. Die Hausratversicherung deckt Schäden an beweglichen Gegenständen wie Fernsehern oder Computern – sofern Überspannungsschäden mitversichert sind.

Sind Überspannungsschäden durch Blitze automatisch versichert?

Nein. Diese Schäden sind nur versichert, wenn eine entsprechende Zusatzklausel in der Hausrat- oder Wohngebäudeversicherung enthalten ist. Viele Basistarife schließen Überspannung aus – prüfen Sie daher die Vertragsdetails genau.

Wie kann ich einen Blitzschaden nachweisen?

Dokumentieren Sie den Schaden mit Fotos, notieren Sie Datum und Uhrzeit und sichern Sie Rechnungen der beschädigten Geräte. Ein Gutachten eines Fachbetriebs kann helfen, die Ursache zu belegen – besonders bei Überspannungsschäden ohne sichtbare äußere Einwirkung.

Was tun, wenn die Versicherung nicht zahlt?

Fordern Sie eine schriftliche Begründung an und prüfen Sie diese. Holen Sie ggf. ein Gegengutachten ein und wenden Sie sich an den Versicherungsombudsmann. In letzter Instanz hilft ein Fachanwalt für Versicherungsrecht bei der Durchsetzung Ihrer Ansprüche.