- Startseite

- »

- Vorsorge

- »

- Berufsunfähigkeitsversicherung

Berufsunfähigkeitsversicherung: Arbeitskraft richtig absichern

Ob Angestellte, Selbstständige oder Beamte: Wir zeigen, worauf es wirklich ankommt

Was leistet eine Berufsunfähigkeitsversicherung und wann zahlt sie?

Wer seinen Beruf aus gesundheitlichen Gründen nicht mehr ausüben kann, verliert im schlimmsten Fall das Einkommen von heute auf morgen. Genau hier setzt die Berufsunfähigkeitsversicherung an: Sie zahlt eine vereinbarte Rente, wenn die Voraussetzungen im Vertrag erfüllt sind.

Entscheidend ist dabei nicht nur der Beitrag, sondern vor allem das Kleingedruckte, etwa die Leistungsdefinition, wichtige Klauseln und der saubere Umgang mit Gesundheitsfragen. Als Versicherungsmakler sind wir nicht der Versicherer. Wir vergleichen Tarife, erklären Unterschiede verständlich und helfen Ihnen dabei, eine Lösung zu finden, die zu Ihrem Beruf und Ihrem Alltag passt.

Mehr als 700 Bewertungen auf Google, ProvenExpert und makler.de durchschnittlich 4,9 bis 5,0 Sterne für AMBA Versicherungen als Versicherungsmakler im Allgäu.

114 Bewertungen | 5,0 Sterne

328 Bewertungen | 4,9 Sterne

334 Bewertungen | 5,0 Sterne

Das Wichtigste im Überblick

- Eine Berufsunfähigkeitsversicherung zahlt eine vereinbarte monatliche Rente, wenn Sie Ihren Beruf aus gesundheitlichen Gründen voraussichtlich langfristig nicht mehr ausüben können.

- Entscheidend ist nicht nur der Beitrag, sondern die Vertragsbedingungen: vor allem die Leistungsdefinition, wichtige Klauseln und wie der Beruf im Vertrag beschrieben ist.

- Die Höhe der BU-Rente sollte Ihre laufenden Kosten realistisch abdecken und zur bestehenden Absicherung passen (z. B. Rücklagen, Partner-Einkommen, staatliche Leistungen).

- Gesundheitsfragen müssen vollständig und korrekt beantwortet werden, sonst kann es im Leistungsfall zu Problemen kommen.

- Je früher der Abschluss, desto besser sind oft die Chancen auf Annahme und bezahlbare Beiträge, weil Alter und Gesundheitszustand stark einfließen.

- Ein unabhängiger Vergleich lohnt sich, weil Tarife sich bei Beiträgen, Annahmerichtlinien und Leistungsdetails deutlich unterscheiden.

Unterschätzt, aber lebenswichtig

Warum Berufsunfähigkeit jeden treffen kann

Berufsunfähigkeit betrifft nicht nur Menschen in körperlich schweren Berufen. Auch Bürojobs, Selbstständige oder Beamte können durch Krankheit oder psychische Belastungen so eingeschränkt sein, dass der eigene Beruf nicht mehr wie gewohnt ausgeübt werden kann. Der Knackpunkt: Fällt das Einkommen weg, wird es schnell existenziell. Und die gesetzliche Absicherung greift häufig nur unter engen Voraussetzungen.

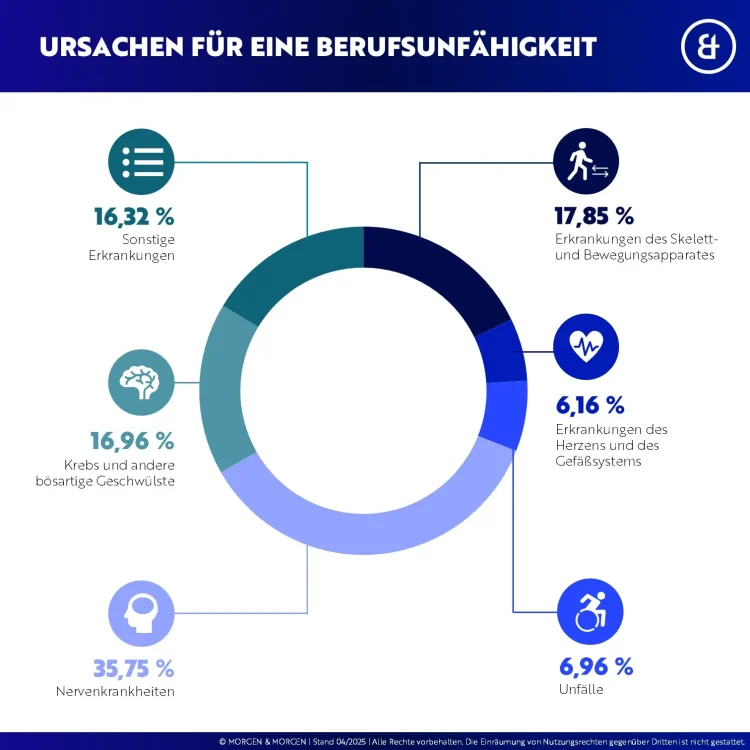

Die Gründe für Berufsunfähigkeit sind vielfältig und in der Praxis oft weniger „Unfall“ als viele denken. In Leistungsfällen zählen psychische Erkrankungen regelmäßig zu den häufigsten Ursachen, daneben spielen Erkrankungen des Bewegungsapparats, Krebserkrankungen sowie Herz- und Kreislaufprobleme eine wichtige Rolle. Auch ein Unfall im Alltag oder im Straßenverkehr kann von einem Tag auf den anderen alles verändern.

Was viele unterschätzen: Wer aus dem Berufsleben herausfällt, verliert nicht nur seinen Job, sondern meist auch die finanzielle Grundlage für den bisherigen Lebensstandard. Die gesetzliche Erwerbsminderungsrente ist dabei kein Ersatz für eine BU. Sie orientiert sich daran, wie viele Stunden eine Person überhaupt noch arbeiten kann, und nicht daran, ob der erlernte oder zuletzt ausgeübte Beruf weiter möglich ist. Dadurch entsteht bei vielen Betroffenen eine spürbare Lücke zwischen dem bisherigen Einkommen und dem, was gesetzlich abgesichert ist.

Gerade bei jungen Menschen, Familien mit laufenden Verpflichtungen oder Selbstständigen kann diese Lücke schnell zum Problem werden. Eine private Berufsunfähigkeitsversicherung setzt genau hier an: Sie kann eine monatliche BU-Rente zahlen, wenn die Voraussetzungen im Vertrag erfüllt sind. Entscheidend ist dabei, den Schutz frühzeitig und passend zu Beruf, Lebenssituation und Budget zu gestalten, damit die Absicherung später auch wirklich trägt.

Unterschiede je nach Lebensphase

Wodurch wird man berufsunfähig?

Nicht jede Ursache für eine Berufsunfähigkeit betrifft alle Altersgruppen gleichermaßen. Je nach Lebensphase verschieben sich die typischen Gründe. Wer diese Unterschiede kennt, kann das eigene Risiko realistischer einschätzen und den Versicherungsschutz gezielter auswählen.

Die Gründe für eine Berufsunfähigkeit verändern sich je nach Alter. Die Grafik zeigt eine typische Verteilung nach Altersgruppen. Dabei ist gut zu erkennen: In jüngeren Jahren spielen Erkrankungen aus dem Bereich der Nerven und Psyche häufig eine große Rolle. Bis 40 liegt dieser Bereich in der Grafik bei rund 39,7 Prozent. Auch Unfälle sind hier stärker vertreten als in späteren Altersgruppen.

Zwischen 41 und 50 bleibt der Anteil von Nerven und psychischen Erkrankungen hoch, in der Grafik bei rund 35,1 Prozent. Gleichzeitig gewinnen andere Ursachen an Gewicht, zum Beispiel Krebserkrankungen und Beschwerden des Bewegungsapparats. Das zeigt, dass das Risiko nicht nur von der Berufsgruppe abhängt, sondern auch davon, welche gesundheitlichen Themen im Laufe der Jahre wahrscheinlicher werden.

Ab 51 steigen in der Grafik vor allem Erkrankungen des Skeletts und Bewegungsapparats sowie Herz und Gefäßthemen. Nerven und psychische Erkrankungen bleiben weiterhin relevant, sind aber im Verhältnis geringer als in den jüngeren Gruppen.

Wichtig: Keine einzelne Diagnose führt automatisch zur Berufsunfähigkeit. Ob eine BU Leistung gezahlt wird, hängt davon ab, ob die Voraussetzungen im Vertrag erfüllt sind und wie die Einschränkung den zuletzt ausgeübten Beruf betrifft. Genau deshalb lohnt es sich, Tarife und Bedingungen sauber zu prüfen und Gesundheitsangaben von Anfang an korrekt und vollständig zu machen.

Berufsunfähigkeit in 2 Minuten erklärt

Die Voraussetzungen im Überblick

Wann habe ich Anspruch auf BU-Leistungen?

Damit eine Berufsunfähigkeitsversicherung im Ernstfall zahlt, müssen die Voraussetzungen aus dem Vertrag erfüllt sein. Viele unterschätzen, wie stark sich Tarife bei Definitionen, Nachweisen und Abläufen unterscheiden. Neben medizinischen Unterlagen spielt auch Ihr konkretes Tätigkeitsprofil eine zentrale Rolle. Wer die Kriterien kennt und Unterlagen sauber vorbereitet, sorgt für Klarheit und vermeidet Verzögerungen im Leistungsfall.

In vielen Tarifen muss die Einschränkung voraussichtlich mindestens sechs Monate andauern oder bereits entsprechend lange bestehen. Entscheidend ist die vertragliche Formulierung und die medizinische Einschätzung. Kurzzeitige Beschwerden reichen in der Regel nicht aus.

Leistung gibt es häufig, wenn Sie Ihren zuletzt ausgeübten Beruf zu mindestens 50 Prozent nicht mehr ausüben können. Maßgeblich ist dabei nicht nur „Arbeitszeit“, sondern Ihr konkretes Tätigkeitsbild: Welche Aufgaben prägen Ihren Job und welche davon sind eingeschränkt?

Manche Tarife enthalten eine Arbeitsunfähigkeitsklausel. Sie kann eine befristete Rentenzahlung ermöglichen, wenn eine längere Arbeitsunfähigkeit ärztlich nachgewiesen ist, auch ohne endgültige BU-Feststellung. Ob und wie das funktioniert, ist tarifabhängig, hier unterscheiden sich Bedingungen und Nachweise deutlich.

Für die Prüfung sind in der Regel zwei Dinge entscheidend: eine saubere Tätigkeitsbeschreibung (was Sie konkret beruflich machen) und medizinische Unterlagen wie Befunde, Arztberichte und Verlauf. Je nachvollziehbarer die Einschränkung zur Tätigkeit passt, desto klarer ist die Bewertung.

Im Leistungsfall müssen Fristen eingehalten und Rückfragen des Versicherers beantwortet werden. Wichtig ist außerdem ein Blick ins Kleingedruckte, bevor es ernst wird, etwa ob der Tarif auf eine abstrakte Verweisung verzichtet und wie Mitwirkungspflichten geregelt sind. Genau diese Details entscheiden oft darüber, wie reibungslos eine Leistung geprüft wird.

Chancen auch mit Gesundheitsproblemen

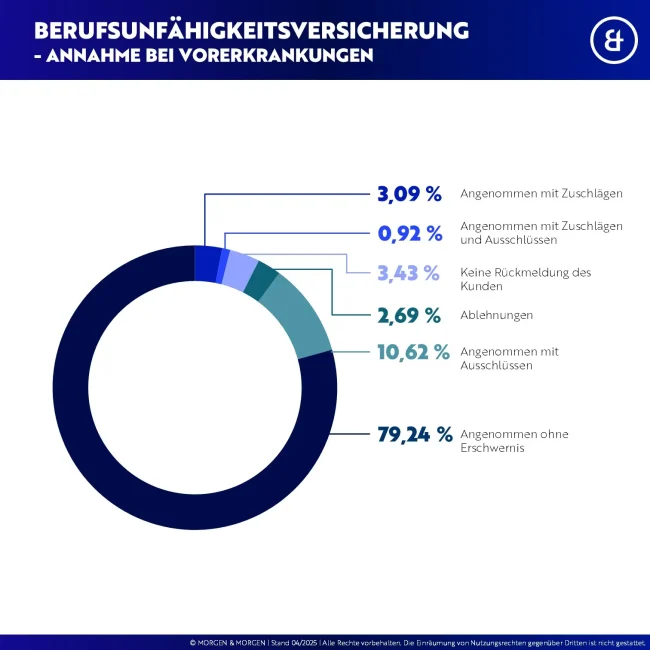

BU-Versicherung mit Vorerkrankung: Geht das?

Viele Menschen mit gesundheitlicher Vorgeschichte befürchten, gar keine Berufsunfähigkeitsversicherung mehr zu bekommen. Die Realität ist meist differenzierter. Eine Vorerkrankung ist nicht automatisch ein K.o.-Kriterium. Entscheidend ist, wie gut Diagnosen, Verlauf und aktueller Status dokumentiert sind und wie der Versicherer das Risiko bewertet. Genau darum geht es in diesem Abschnitt.

Vorerkrankungen beeinflussen die Risikoprüfung, aber sie bedeuten nicht automatisch eine Ablehnung. Je nach Diagnose, Behandlungsverlauf und Beschwerdefreiheit kommen unterschiedliche Ergebnisse infrage: ein normaler Vertrag, ein Risikozuschlag, eine Ausschlussklausel oder in manchen Fällen auch eine Zurückstellung, bis eine Behandlung abgeschlossen ist. Welche Lösung realistisch ist, lässt sich häufig vorab gut einschätzen, wenn die Informationen vollständig vorliegen.

Ein bewährter Weg ist die Anonyme Risikovoranfrage für die BU. Dabei wird vorab geprüft, wie Versicherer Ihre gesundheitliche Vorgeschichte bewerten, ohne dass direkt ein offizieller Antrag gestellt wird. Persönliche Daten werden für die Anfrage anonymisiert. Das hilft, unnötige Ablehnungen zu vermeiden und strukturiert herauszufinden, welche Anbieter grundsätzlich infrage kommen.

Wichtig ist außerdem der Blick auf die Gesundheitsfragen in der BU. Abfragezeiträume und Fragelogik unterscheiden sich teils deutlich. Manche Tarife fragen bestimmte Bereiche kürzer ab, andere gehen weiter zurück. Genau de

Absicherung passend zum Einkommen

Wie hoch sollte die BU-Rente sein?

Die Höhe der Berufsunfähigkeitsrente entscheidet im Ernstfall darüber, ob Sie Ihren Lebensstandard halten können oder in eine finanzielle Notlage geraten. Doch wie viel BU-Rente ist wirklich sinnvoll und wie lässt sich der passende Betrag ermitteln? Genau darum geht es in diesem Abschnitt.

Grundlage jeder Berechnung ist Ihre persönliche Versorgungslücke. Diese ergibt sich aus der Differenz zwischen dem Nettoeinkommen und dem, was im Fall einer Berufsunfähigkeit tatsächlich an Leistungen zur Verfügung stünde, etwa aus gesetzlicher Erwerbsminderungsrente oder anderen bestehenden Absicherungen.

Als grobe Faustregel empfehlen Experten, rund 60 % des Bruttogehalts als monatliche BU-Rente abzusichern. In vielen Fällen bedeutet das: mindestens 1.000 bis 1.500 Euro im Monat, je nach Berufsstatus, Lebenssituation und familiären Verpflichtungen. Wichtig ist dabei: Die BU-Rente ist einkommensabhängig zu wählen, aber auch inflationsstabil – denn sie soll im Zweifel viele Jahre lang reichen.

Für Schüler, Studierende oder Berufseinsteiger gilt: Auch mit geringen Einkommen macht eine Mindestabsicherung Sinn. Denn ein früher Abschluss sichert nicht nur günstige Beiträge, sondern ermöglicht später durch Nachversicherungsklauseln eine Anpassung der Rente – ohne erneute Gesundheitsprüfung.

Zudem sollten Sie bedenken, dass von der BU-Rente noch Beiträge zur Kranken- und Pflegeversicherung sowie ggf. Steuern abgezogen werden. Auch diese Aspekte fließen in die Ermittlung der richtigen Rentenhöhe ein.

Wer unsicher ist, kann gemeinsam mit einem Berater prüfen, welche Versorgungslücke besteht und wie viel monatliche Rente sinnvoll, bezahlbar und realistisch ist. Auf Wunsch erstellen wir hierfür eine individuelle Berechnung auf Basis Ihrer Lebenssituation.

Wenn sich Ihr Leben ändert

Wie Sie Ihre BU-Rente später anpassen können

Die finanzielle Absicherung sollte mit Ihrem Leben Schritt halten. Beim Abschluss einer Berufsunfähigkeitsversicherung passt die BU-Rente oft zur aktuellen Situation. Später kann sich das ändern, etwa durch Gehaltssprünge, Familiengründung oder eine Immobilienfinanzierung. Genau dafür gibt es die Nachversicherungsgarantie. Sie erlaubt es, die BU-Rente in vielen Tarifen zu erhöhen, ohne dass erneut Gesundheitsfragen beantwortet werden müssen. Wie weit das möglich ist, hängt vom konkreten Vertrag ab. Allianz.de

Für viele ist diese Option besonders wertvoll, weil sie den Schutz planbar mitwachsen lässt, auch wenn sich der Gesundheitszustand irgendwann verändert. Typische Auslöser können je nach Tarif Heirat, Geburt eines Kindes, Berufswechsel, Gehaltssteigerungen oder der Kauf einer Immobilie sein.

Damit die Nachversicherung später wirklich funktioniert, sollten Sie bei der Auswahl auf diese Punkte achten:

Welche Anlässe sind für eine Erhöhung vorgesehen und gibt es auch anlassunabhängige Erhöhungen in den ersten Vertragsjahren?

Welche Fristen gelten nach dem Ereignis und ab wann darf frühestens erhöht werden?

Welche Höchstgrenzen setzt der Versicherer für die BU-Rente und für die Nachversicherung?

Gibt es Bedingungen, die eine Erhöhung ausschließen können, zum Beispiel wenn bereits ein Leistungsfall läuft?

Wichtig: Nachversicherungsgarantie und Dynamik sind nicht dasselbe. Dynamik erhöht den Schutz automatisch, Nachversicherung erhöht ihn gezielt, wenn ein Ereignis eintritt oder eine Option genutzt wird. Beides kann sinnvoll sein, wenn es zu Ihrem Budget passt.

Gerade wenn bereits Vorerkrankungen im Spiel sind oder später dazukommen, kann es entscheidend sein, dass die BU-Rente früh und sauber auf ein passendes Niveau gebracht wird. Deshalb lohnt sich vor Abschluss ein Blick ins Kleingedruckte und eine Auswahl, die zu Ihrem Lebensweg passt.

Mehr Klarheit zur BU

BU verständlich erklärt: Diese Themen helfen bei der Entscheidung

Die Berufsunfähigkeitsversicherung ist komplex, aber mit dem richtigen Wissen gut einzuordnen. Hier finden Sie die wichtigsten Themen zu Beitrag, Zielgruppen und Vertragsklauseln. Wir erklären verständlich, worauf es in den Bedingungen ankommt und wann eine persönliche Beratung sinnvoll ist.

Die Kosten einer Berufsunfähigkeitsversicherung hängen von vielen Faktoren ab – etwa Ihrem Alter, Gesundheitszustand und Beruf. Junge Menschen zahlen oft deutlich weniger. Wir zeigen Ihnen, wie Beiträge kalkuliert werden, warum es keine Pauschalpreise gibt und welche Einflussfaktoren Sie kennen sollten.

Auch junge Menschen können berufsunfähig werden. Gerade Schüler und Studenten profitieren von niedrigen Beiträgen und einfacher Gesundheitsprüfung. Frühzeitig abgesichert, schaffen Sie sich die Basis für einen dauerhaften Schutz – inklusive Nachversicherung bei Karrierebeginn.

Eine BU-Versicherung besteht aus mehr als nur einer Rentenhöhe. Dynamik, Nachversicherung, Leistungsdynamik und AU-Klausel machen den Vertrag flexibel und zukunftssicher. Wir erklären, welche Bausteine wichtig sind und worauf Sie bei Abschluss unbedingt achten sollten.

Beitragshöhe ist kein Zufall

Was kostet eine Berufsunfähigkeitsversicherung?

Die monatlichen Beiträge zur BU-Versicherung unterscheiden sich von Person zu Person. Alter, Gesundheitszustand, Beruf und die gewünschte Rentenhöhe spielen eine zentrale Rolle. Dieser Abschnitt zeigt, wie Beiträge kalkuliert werden – und warum sich ein früher Abschluss langfristig lohnt.

Die Kosten einer Berufsunfähigkeitsversicherung lassen sich nicht pauschal beziffern. Vielmehr hängen sie von Ihrer individuellen Risikoeinstufung ab. Einflussfaktoren sind insbesondere Ihr Eintrittsalter, Ihr aktueller Gesundheitszustand, eventuelle Vorerkrankungen sowie Ihre berufliche Tätigkeit. Wer körperlich arbeitet, zahlt in der Regel deutlich mehr als jemand im Büroberuf, einfach weil das Risiko für eine spätere Berufsunfähigkeit statistisch höher liegt.

Auch die Höhe der gewünschten BU-Rente und die Laufzeit Ihres Vertrags beeinflussen den Beitrag. Je höher der gewählte Schutz, desto höher der monatliche Beitrag. Ebenso wirken sich Tarifoptionen wie die AU-Klausel, Leistungsdynamik oder Nachversicherungsgarantie auf den Preis aus, bringen aber auch mehr Flexibilität und Sicherheit.

Ein wichtiger Grundsatz: Je früher Sie eine BU-Versicherung abschließen, desto günstiger sind meist die Beiträge. Junge Menschen mit guter Gesundheit profitieren von stabilen, langfristig kalkulierten Prämien. Wer zu lange wartet, riskiert teure Zuschläge oder sogar Ablehnungen aufgrund von Vorerkrankungen.

In der persönlichen Beratung prüfen wir gemeinsam, welche Leistungen Sie wirklich benötigen und wie sich diese zu einem soliden Beitrag realisieren lassen.

Klarheit im Leistungsfall

Wann leistet eine BU-Versicherung und wann nicht?

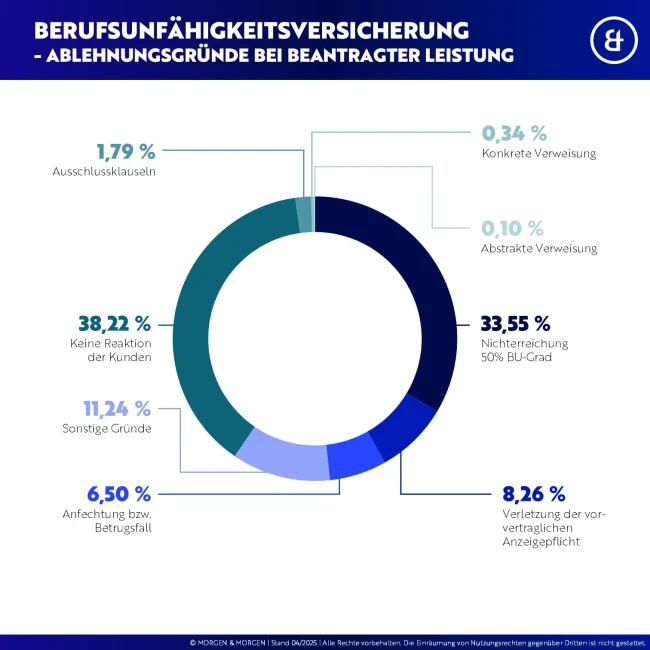

Viele Interessenten fragen sich zu Recht: Unter welchen Bedingungen zahlt die BU-Versicherung eigentlich – und wann verweigert sie die Leistung? Die folgende Übersicht zeigt auf einen Blick, worauf es im Ernstfall ankommt.

Ihre Berufsunfähigkeitsversicherung zahlt, wenn…

- … Sie voraussichtlich mindestens sechs Monate lang zu mindestens 50 % berufsunfähig sind.

- … die Ursache medizinisch eindeutig dokumentiert ist.

- … alle Gesundheitsangaben im Antrag korrekt waren.

- … ggf. die AU-Klausel greift und Sie durchgehend arbeitsunfähig sind.

- … die versicherten Leistungen wie Beitragsbefreiung aktiv sind.

Ihre Berufsunfähigkeitsversicherung zahlt nicht, wenn…

- … relevante Vorerkrankungen beim Antrag verschwiegen wurden.

- … die BU auf eine ausgeschlossene Ursache (z. B. bestimmte Krankheiten) zurückzuführen ist.

- … die 50-Prozent-Regel nicht erfüllt oder der Nachweis nicht erbracht wurde.

- … die ärztliche Prognose keine Berufsunfähigkeit über sechs Monate bestätigt.

- … die BU absichtlich herbeigeführt wurde (z. B. durch vorsätzliche Selbstschädigung).

Klarheit in einer komplexen Versicherung

Was Sie schon immer über die Berufsunfähigkeitsversicherung wissen wollten

Was ist eine Berufsunfähigkeitsversicherung?

Eine Berufsunfähigkeitsversicherung zahlt eine monatliche Rente, wenn Sie Ihren zuletzt ausgeübten Beruf aus gesundheitlichen Gründen dauerhaft nicht mehr so ausüben können wie vorher. Maßgeblich ist also Ihr konkreter Beruf, nicht irgendeine beliebige Tätigkeit. Die Rente soll Ihr Einkommen absichern und Ihre laufenden Kosten auffangen.

Ab wann gilt man als berufsunfähig (50-Prozent-Regel)?

In vielen Tarifen liegt die Schwelle bei rund 50 Prozent. Das bedeutet: Wenn Sie Ihre beruflichen Aufgaben voraussichtlich zu weniger als der Hälfte erfüllen können, kann ein Leistungsanspruch entstehen. Entscheidend ist, was Sie in Ihrem Beruf tatsächlich tun (Tätigkeitsbild), nicht nur Ihre Stellenbeschreibung. Oft spielt auch eine Prognose eine Rolle, ob die Einschränkung voraussichtlich länger andauert.

Was zahlt eine BU im Leistungsfall genau?

Im Regelfall zahlt die BU eine monatliche Rente in der vereinbarten Höhe. Je nach Vertrag kann zusätzlich eine Beitragsbefreiung greifen, dann müssen Sie während des Leistungsbezugs keine Beiträge mehr zahlen. Wie lange gezahlt wird, hängt von der vereinbarten Laufzeit ab (zum Beispiel bis zum Rentenalter) und davon, ob die Voraussetzungen weiter erfüllt sind.

Worin unterscheidet sich BU von der gesetzlichen Erwerbsminderungsrente?

Die BU bezieht sich auf Ihren zuletzt ausgeübten Beruf. Die gesetzliche Erwerbsminderungsrente beurteilt dagegen, ob Sie generell noch arbeiten können, oft unabhängig von Ihrem bisherigen Beruf. Genau deshalb empfinden viele die BU als deutlich passgenauer, wenn es um den Erhalt des eigenen Lebensstandards geht.

Wie hoch sollte meine BU-Rente sein?

Eine sinnvolle BU-Rente orientiert sich an Ihrem Nettoeinkommen und Ihren Fixkosten. In der Praxis planen viele so, dass Miete, Kredite, Versicherungen, Lebenshaltung und Kinderkosten auch dann tragbar bleiben, wenn das Arbeitseinkommen wegfällt. Wichtig ist, realistisch zu bleiben: Lieber eine solide, bezahlbare Rente, die langfristig durchgehalten wird, als ein überhöhter Betrag, der später gekündigt werden muss.

Was kostet eine Berufsunfähigkeitsversicherung im Monat?

Der Beitrag hängt vor allem ab von Alter, Gesundheitsangaben, Beruf/Tätigkeit, gewünschter BU-Rente, Laufzeit und vereinbarten Bausteinen (zum Beispiel Dynamik oder AU-Klausel). Je früher Sie starten, desto besser sind häufig die Konditionen, weil weniger Gesundheitsrisiken eingepreist werden müssen. Pauschalpreise sind unseriös, sinnvoll ist immer ein Vergleich auf Basis Ihrer Daten.

Welche Gesundheitsfragen werden gestellt und wie bereite ich mich vor?

Versicherer fragen je nach Anbieter und Tarif unterschiedlich, oft zu Arztbesuchen, Diagnosen, Behandlungen, Medikamenten und längeren Krankschreibungen in einem bestimmten Zeitraum. Für eine saubere Antragstellung hilft es, vorab eine kleine Unterlagenliste zu machen: Diagnosen und Daten, behandelnde Ärzte, Befunde, Medikamente. Wichtig ist, vollständig und korrekt zu antworten, weil Unklarheiten später im Leistungsfall zu Rückfragen führen können.

Bekomme ich eine BU auch mit Vorerkrankungen?

Das ist möglich, hängt aber stark von Art, Verlauf und Aktualität der Vorerkrankung ab. Häufig gibt es drei Wege: normale Annahme, Annahme mit Zuschlag oder mit Ausschluss, oder Ablehnung. In vielen Fällen ist die anonyme Risikovoranfrage der klügste erste Schritt, weil Sie damit ausloten, welche Gesellschaft wie entscheidet, ohne direkt einen „harten“ Antrag zu stellen.

Was bringt eine anonyme Risikovoranfrage wirklich?

Sie reduziert das Risiko, dass Sie vorschnell einen Antrag stellen, der abgelehnt wird und später erklärungsbedürftig ist. Außerdem ermöglicht sie, vorab passende Versicherer zu identifizieren, je nach Krankengeschichte und Berufsbild. Verbraucherinfos zum Hinweis und Informationssystem (HIS) zeigen zudem, dass Auffälligkeiten und auch abgelehnte Anträge je nach Konstellation Folgen haben können. Eine saubere Vorprüfung ist deshalb sinnvoll, bevor man Fakten schafft.

Was bedeutet „abstrakte Verweisung“ und warum ist das wichtig?

Abstrakte Verweisung heißt: Der Versicherer könnte theoretisch sagen, Sie könnten noch einen anderen Beruf ausüben, auch wenn Sie diesen gar nicht ausüben. Viele Verbraucher achten deshalb darauf, dass Tarife auf abstrakte Verweisung verzichten. Das ist ein zentraler Qualitätsbaustein, der im Ernstfall viel Diskussion ersparen kann.

Was ist eine AU-Klausel in der BU?

Die AU-Klausel kann Leistungen erleichtern, wenn Sie länger arbeitsunfähig sind und eine ärztliche Krankschreibung vorliegt. Je nach Tarif wird dann zeitweise eine Rente gezahlt, auch wenn die klassische BU-Prüfung noch nicht vollständig abgeschlossen ist oder später greift. Details unterscheiden sich stark, deshalb sollte man genau prüfen, ab wann gezahlt wird und welche Nachweise erforderlich sind.

Kann ich meine BU kündigen oder später wechseln?

Kündigen ist möglich, kann aber riskant sein, weil Sie beim Neuabschluss wieder Gesundheitsfragen beantworten müssen und Beiträge im höheren Alter meist steigen. Wenn ein Wechsel sinnvoll ist, sollte er geplant erfolgen: erst neuen Schutz sichern, dann den alten Vertrag beenden. Oft ist auch eine Anpassung (Rente, Laufzeit, Bausteine) die bessere Lösung als eine Kündigung.

Anbieter im Überblick

Welche BU-Versicherung passt zu Ihnen?

Die passende BU hängt stark von Beruf, Gesundheit und gewünschter Rentenhöhe ab. Hier sehen Sie eine Auswahl häufig nachgefragter Anbieter. Im Termin prüfen wir, welche Tarife wirklich zu Ihrer Situation passen und worauf es in den Bedingungen ankommt.

Die Allianz bietet leistungsstarke BU-Tarife mit solider Beitragsstabilität und einer optionalen AU-Klausel. Besonders interessant: die Kombination mit Altersvorsorge sowie die einfache Nachversicherung. Für Angestellte mit langfristiger Planung eine stabile Wahl.

Die Alte Leipziger punktet mit besonders kundenfreundlicher Nachversicherungsgarantie – ohne erneute Risikoprüfung. Der Tarif ist flexibel, verzichtet auf die abstrakte Verweisung und ist für viele Berufsgruppen sehr fair kalkuliert.

Die Nürnberger überzeugt durch hohe Annahmequoten – auch bei schwierigen Berufsgruppen. Besonders stark ist der Berufsschutz im Leistungsfall sowie die transparente Leistungsbearbeitung. Auch für Beamte geeignet.

Die Baloise (ehemals Basler) setzt auf moderne, digitalisierte BU-Tarife mit solider Grundabsicherung. Gut geeignet für junge Menschen, Selbständige und alle, die eine einfache Struktur und klare Leistung erwarten.

Die LV1871 ist für ihre starke Leistung bei psychischen Erkrankungen bekannt. Auch Nachversicherungen sind unkompliziert möglich. Ideal für Akademiker und alle, die Wert auf Tariftiefe und Nachhaltigkeit legen.

Zusammenfassung

Eine Berufsunfähigkeitsversicherung schützt Ihre Existenz, wenn Krankheit oder Unfall Ihre Arbeitskraft dauerhaft einschränken. Sie gehört zu den wichtigsten privaten Absicherungen – unabhängig von Alter, Beruf oder Gesundheitszustand. Denn die gesetzliche Erwerbsminderungsrente reicht in den meisten Fällen nicht aus, um den gewohnten Lebensstandard zu halten.

Wer früh abschließt, profitiert von niedrigen Beiträgen, unkomplizierter Gesundheitsprüfung und langfristiger Sicherheit. Auch mit Vorerkrankungen bestehen dank anonymer Risikovoranfragen gute Chancen auf eine passende Lösung. Zudem ermöglicht die Nachversicherung eine spätere Anpassung der BU-Rente – ohne erneute Gesundheitsprüfung.

Ob Schüler, Angestellter, Selbständiger oder Beamter: Die BU-Versicherung lässt sich flexibel auf Ihre Lebensphase abstimmen. Mit einem erfahrenen Berater an Ihrer Seite finden Sie den passenden Tarif und vermeiden typische Stolperfallen – vor allem im Leistungsfall.

Sichern Sie Ihre Arbeitskraft frühzeitig ab – für mehr Unabhängigkeit, Schutz und Sicherheit im Ernstfall.

Mehr Klarheit für Ihre BU-Entscheidung

Vertiefende Themen zur Berufsunfähigkeitsversicherung

Die BU ist schnell abgeschlossen, aber die Details entscheiden später über Leistung, Beitrag und Flexibilität. Diese drei Themen helfen Ihnen, Angebote besser einzuordnen und typische Fehler beim Vergleich zu vermeiden.

Leistungsdynamik erhöht Ihre BU-Rente im Leistungsfall, wenn Sie sie im Vertrag vereinbart haben. Das kann helfen, Kaufkraftverlust über die Jahre abzufedern. Wir erklären den Unterschied zur Beitragsdynamik und zeigen, wann sich welche Lösung lohnt.

Ob und wie viel Steuern anfallen, hängt davon ab, wie Ihre BU aufgebaut ist, zum Beispiel als eigenständiger Vertrag oder im Rahmen anderer Vorsorgeformen. Auch bei der Krankenversicherung können je nach Status und Einkommensart unterschiedliche Regeln greifen. Wir ordnen das an Ihrem konkreten Fall verständlich ein.

BU und Altersvorsorge lassen sich kombinieren, etwa über eine BU-Zusatzlösung in bestimmten Vorsorgeverträgen. Das kann Vorteile haben, bringt aber oft weniger Flexibilität als eine separate BU. Wir zeigen die wichtigsten Vor- und Nachteile, damit Ihre Entscheidung fachlich sauber sitzt.

Häufige Fragen

Wie läuft ein BU-Leistungsantrag typischerweise ab?

Meist startet es mit einer Meldung an den Versicherer und der Beschreibung Ihres Berufsalltags: Welche Tätigkeiten, wie häufig, welche körperlichen oder mentalen Anforderungen. Danach folgen medizinische Unterlagen (Befunde, Arztberichte) und oft Rückfragen oder Gutachten. Je besser Tätigkeitsbild und Medizinnachweise zusammenpassen, desto ruhiger läuft die Prüfung. Genau hier lohnt es sich, strukturiert vorzugehen und nichts „zwischen Tür und Angel“ abzugeben.

Welche Unterlagen sollte ich schon vor dem Abschluss sammeln?

Hilfreich sind eine Liste Ihrer behandelnden Ärzte, wichtige Diagnosen mit Datum, relevante Befunde und Angaben zu Medikamenten. Das macht Gesundheitsfragen sauber beantwortbar und verhindert Missverständnisse. Wenn Sie schon länger in Behandlung waren, kann auch eine kurze Übersicht der Krankenkasse über abgerechnete Leistungen helfen, damit nichts vergessen wird.

Welche Fehler passieren am häufigsten und kosten später Zeit?

Typisch sind unklare Gesundheitsangaben („Rücken“ statt konkrete Diagnose), lückenhafte Zeiträume, fehlende Details zu Behandlungen oder ein unpräzises Tätigkeitsbild. Auch ein zu knapp kalkulierter BU-Betrag führt später dazu, dass der Schutz zwar vorhanden ist, aber die monatliche Lücke trotzdem groß bleibt. Sauberkeit am Anfang spart Stress im Ernstfall.

Was sind Alternativen, wenn eine BU nicht möglich oder zu teuer ist?

Wenn eine BU wegen Gesundheit oder Budget nicht realistisch ist, können je nach Situation Alternativen wie Grundfähigkeitsabsicherung, Erwerbsunfähigkeitsabsicherung oder eine gute Unfallabsicherung in Frage kommen. Diese Produkte funktionieren anders und ersetzen eine BU nicht automatisch. Entscheidend ist, welche Risiken Sie konkret absichern wollen und wie Ihr Beruf und Ihre Gesundheitssituation aussehen.